Brightstars/iStock 未通过 Getty Images 发布

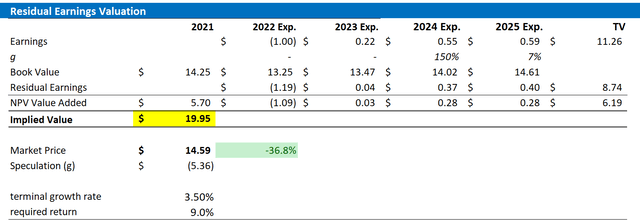

投资者不妨考虑投资Soho(纳斯达克:Soho) 作为讨价还价的机会。 基于基本面,没有明显的理由表明该股票会以接近 50% 的账面价值大幅折价交易。 在这篇文章中,我根据搜狐估计 在剩余收益下。 我将分析师一致估计应用于 2025 年,平均资本成本率为 9%,终端价值增长率等于名义 GDP 增长率。 我的计算表明,基于每股 19.95 美元的基本目标价格,搜狐目前被低估了 30%。 他买。

关于苏豪

搜狐公司是一家领先的在线媒体、视频和游戏公司,总部位于中国北京。 该公司活跃于三个领域:信息、通信和娱乐。 信息可以说是公司的主要和最成功的业务,因为它运营着搜狐,搜狐是中国最受欢迎的在线新闻平台/应用程序。 近期,搜狐以在线多人游戏为主的畅游游戏业务取得了越来越大的成功。 最后,搜狐还通过公司运营搜索引擎平台 子搜狗,由腾讯(OTCPK:TCEHY)部分拥有——持有38.2%的股份。

SOHO 产生收入 主要通过该公司的游戏平台,占总收入的 85% 以上,以及广告投放/品牌推广和与新闻机构的付费合作等在线广告服务,占收入的不到 15%。

值得注意的是,《财富》将 Soho 评为全球增长第三快的公司 在2009年 和第十二个增长最快的世界 在2010年。 然而,SoHo 强劲增长的时代已经结束,因为该公司自 2015 年以来一直未能大幅增加核心收入。较低的增长前景主要反映在该公司的股价上,从 2017 年的每股 67 美元跌至十几岁。截至 2022 年 5 月。

论文价值

但可以说,增长并不是为公司带来价值的唯一方面。 事实上,还有产生现金流和资产负债表价值的能力。 我觉得这是市场低估的方面。 2021年,Soho报告营业收入为9700万美元。 即使在 2022 年第一季度,由于经济放缓和中国封锁等多重不利因素,这对中国公司来说是一个真正的挑战,Soho 仍以 300 万美元的 GAAP 归属于股东的净收入维持了股息。

特别是在资产负债表上,Soho 记录了超过 14 亿美元的现金和短期投资,并且没有金融债务。 作为参考,如果我们以公司目前 5.4 亿美元的市值计算,我们可以计算出市净率

然而,搜狐似乎是一只真正有价值的股票。 但投资者可能会怀疑,这家公司是否也是一个价值陷阱? 就个人而言,我不这么认为。 如果我们适应当前充满挑战的宏观环境,该公司的业务运营从结构角度来看非常有利可图,净利润率 >10%。 此外,分析师的普遍预期并不表明基本面恶化。 截至 2022 年 5 月下旬,彭博站报告的 2022 年、2023 年和 2024 年的商定收入分别为 7.47 亿美元、7.59 亿美元和 7.54 亿美元。 每股收益估计分别为 0.1 美元、0.22 美元和 0.55 美元。

评估

我基于剩余收益框架估计搜狐,并基于以下假设进行估计:

- 我的每股收益估计基于分析师的共识,直到 2025 年。

- 我正在应用 CAPM 模型来推导权益成本,作为第二步,根据业务杠杆计算 WACC (9%)。 我觉得9%很合理,因为它平衡了公司低风险的资产负债表资产和中概股的溢价。

- 就最终增长率而言,我认为零增长就足够了,即使它没有被低估。

基于上述假设,我的计算得出搜狐的基本目标价格为 19.95 美元/股。 因此,Soho似乎被大大夸大了。 值得注意的是,低估的风险相对较低,因为大部分价值已经计入资产负债表,而不是长期收益预期产生的投机价值。

EPS分析师共识; 作者帐户

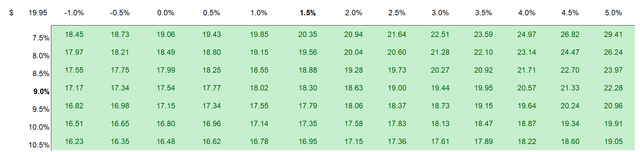

我还包括了基于各种 WACC 和电视增长的敏感性分析,因此投资者可以根据最能反映其基本观点的情景来评估搜狐。 作为参考,与当前市场价格相比,红色单元格表示高估,而绿色单元格表示低估。 不用说,这张照片看起来对 Soho 很有吸引力。

EPS分析师共识; 作者帐户

风险

投资者应注意以下可能阻止股票达到估值部分计算的目标价格的风险/挑战:

首先,搜狐的竞争范围非常广泛,公司既从事网络广告业务,又从事游戏业务。 然而,在游戏方面,该公司有一些强大的竞争对手,包括腾讯和网易(NTES)。 在广告方面,搜狐与巨头百度(BIDU)争夺广告预算。 此外,搜狐受到用户行为变化以及与哔哩哔哩(BILI)等视频流媒体平台竞争的影响。

其次,由于Soho总部设在中国并在中国运营,公司面临着增加的风险 政治风险 CCP旨在监管技术/互联网公司和 ADR . 清单争议 还没有解决。 然而,投资者对中国股票的负面情绪可能会导致股票以不合理的低倍数交易,直到信心(如果有的话)有所改善。

三、一个 中国经济大幅放缓,由于 Covid 封锁、房地产危机和通货膨胀,可能会严重影响 Soho 的商业/广告合作伙伴和客户的财务状况。 因此,如果挑战比预期更严重和/或持续时间更长,则应相应调整公司的财务预测,尤其是每股收益估计。

结论

看来Soho被低估了。 由于该公司有盈利的历史,而且分析师认为可持续盈利能力正在向前发展,Soho 没有理由以接近账面价值 50% 的如此大幅折价进行交易。 然而,剩余收益估值框架显示估值大幅下降超过 30%。 我从买入建议开始,并将目标价定为每股 19.95 美元

“社交媒體專家。摔倒了很多。自由咖啡狂熱者。電視迷。遊戲玩家。網絡愛好者。無歉的麻煩製造者。”

More Stories

《油脂》明星苏珊·巴克纳去世,享年 72 岁

新加坡演员 Ayden Sng 在中国拍摄第二部电视剧,最新电视新闻

肯德尔·詹纳 (Kendall Jenner) 在 2024 年 Met Gala 上穿着她从未穿过的复古连衣裙炫耀她的臀部