9 月下旬,随着恒大的流动性危机让全球交易员高度警惕,另一家中国房地产开发商的债券价格则讲述了不同的故事。

总部位于上海的世茂以自 2001 年以来一直经营公司的父子二人命名,被惠誉评为投资级,被视为安全的赌注。 即使恒大的债券暴跌,世茂的债券仍然坚挺。

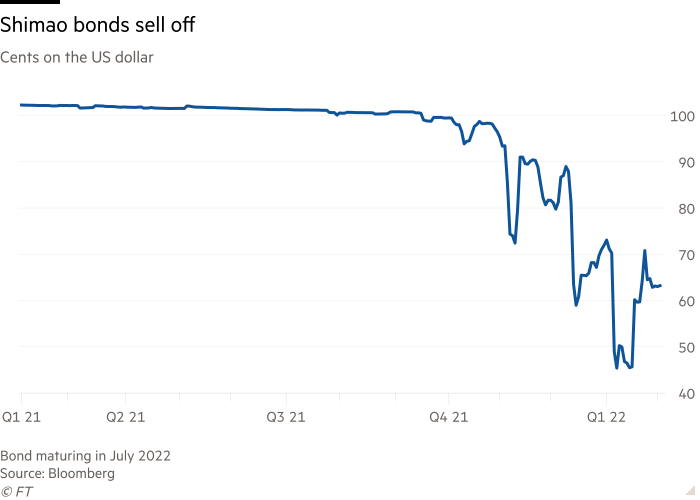

但几个月后,其债券的交易价格为 63 美分,这家市值接近 220 亿元人民币(合 35 亿美元)的公司在被卷入房地产债券市场抛售后被迫出售其珍贵资产。打击了中国最大的离岸借款人。

世茂的命运凸显了中国房地产公司在恒大倒闭后突然丧失市场信心的脆弱性。 如今,一波顶级开发商正在努力进行再融资,并被迫迅速处置资产以偿还即将到来的债务。

“不仅世茂,几乎所有私营开发商都很难通过任何渠道进行再融资,”野村驻香港的信贷分析师 Iris Chen 表示。

恒大已经准备好完成资产出售。 今年1月,美国投资公司橡树资本收购了其在香港的一个项目,这家全球负债最多的房地产开发商开始了中国历史上最大规模的重组。

中国房地产行业正在努力应对北京在 2020 年推出的去杠杆措施,这些措施导致了房地产市场的低迷和经济放缓。

为避免房地产深度下滑,习近平政府软化了对房地产的立场。 今年 1 月,它自 2020 年 4 月以来首次下调利率和用于为抵押贷款定价的贷款利率。

这些措施帮助平息了离岸债券市场,这是中国房地产整体融资的一小部分,但却是国际市场上最广泛使用的表明其健康状况的信号之一。

追踪国际市场上中国高收益债券的 Ice Data Services 指数(去年 11 月的收益率达到 30%,为金融危机以来的最高水平)目前的有效收益率为 22%。

但对于世茂这样的公司来说,痛苦还没有结束。 高盛亚洲信贷策略研究主管 Kenneth Ho 表示,继去年的 28% 之后,2022 年的违约率今年可能会保持在 19% 的高位。

“美元债券市场压力如此之大的事实反映了政策制定者在相对较短的时间内收紧政策的事实,”他说。 “投资者没有预料到信贷条件会像现在这样紧张。”

世茂在2021年中期报告中表示,其在中国110多个城市拥有424个项目,其土地储备集中在粤港澳地区和长三角地区。

到 11 月,世茂已被降级为垃圾级。 尽管在 12 月保证业务“正常”,但世茂仍被迫开始大规模出售资产以筹集现金。 据分析师估计,它必须在今年上半年为价值 64 亿元人民币、下半年为 117 亿元人民币的公共债券再融资。

1 月初,代表该集团在中国大陆筹集信托融资的公司中信信托在致投资者的一封信中写道,世茂的一个单位在拖欠 6.45 亿元人民币的款项后违约。 世茂回应称,它没有拖欠公共债务。

世茂 7 月到期的债券交易价格为 63 美分。 直到 10 月,它一直以面值交易。

中国政府支持的公司一直在从资金紧张的开发商那里购买资产。 据一位就此事联系过的投资者称,世茂已将其在上海的主要资产之一的外滩凯悦酒店出售给国有企业上海置地,并一直在向香港投资者推销商业房地产。

另一家开发商雅居乐集团上个月将广州一家合资企业的股份出售给了由国家支持的房地产集团中国海外发展。

“世茂非常积极主动地尝试解决他们的问题。 我们已经看到了他们想要出售的各种资产,”这位投资者表示,并将公司的做法与恒大和佳兆业的做法进行了对比,后者是该行业第二大离岸债券发行人,它们一直在努力完成资产出售。

“这不是作秀,这是真的。 他们真的在试图出售资产以帮助改善现金流状况,”该人士补充道。

陈估计世茂将通过资产出售筹集约 250 亿元人民币,这足以应付即将到期的资产。

陈说,公司的未来取决于信心的恢复。 “如果市场情绪没有改变,他们无法改变融资渠道,也没有实质性的政策宽松,那么最终他们可能需要进行债务重组,”她说。

More Stories

北京致中国电动汽车制造商:在投资支持关税的欧盟国家之前要三思而后行

平箭头。 Meta 和微软盈利高于华尔街预期,MinRes 与 Rhinehart 达成天然气交易,JB Hi-Fi 和 Coles 销售额增长

欧洲对中国电动汽车征收关税:你需要知道的一切